根据央行8月25日的公告,10月8日起新发放的商业性个人住房贷款利率,以最近一个月相应期限的LPR为定价基准加点形成。

这意味着,今天(10月8日)起,商业性个人住房贷款利率正式“换锚”。

游戏规则将由“基准利率×(1+浮动比例)”正式变成“房贷利率=LPR利率+加点”!

9月20日的LPR报价:1年期LPR为4.20%,较上一次报价降低5个基点;5年期以上品种维持在4.85%!

与此同时,全国各地加点方案陆续曝光!

近期,央行发布《关于新发放商业性个人住房贷款利率调整的公告》(以下简称《公告》)称,自2019年10月8日起,新发放商业性个人住房贷款利率以最近一个月相应期限的贷款市场报价利率(简称 LPR)为定价基准加点形成。

这也被市场喻为房贷利率“换锚”。

新政策显示,央行省一级分支机构应按照“因城施策”原则,在国家统一的信贷政策基础上,根据当地房地产市场形势变化,确定辖区内首套和二套商业性个人住房贷款利率加点下限。银行业金融机构应根据加点下限合理确定每笔贷款的具体加点数值。

各银行实际发放的贷款利率可根据借款人的信用情况,考虑抵押、期限、利率浮动方式和类型等要素,在贷款市场报价利率基础上加点确定。

而据人民网10月5日报道,目前,全国范围内的房贷利率“换锚”正在有序推进。各地金融机构正加快系统改造,一部分地区房贷利率正在逐渐切换到“新版”,近期逐步落地。根据稍早前消息,目前至少已有13个省市部署了个人住房贷款利率定价基准的转化工作。

深圳

招行深圳确认“试水”LPR房贷利率!首套房新利率上浮

自9月5日起招行深圳地区部分房贷业务利率已经挂钩LPR,执行利率为首套5.15%、二套为5.45%,而此前首套利率为5.145%、二套5.39%。

向招商银行深圳分行的工作人员求证,得到肯定的答复,一些研究机构也证实了这个消息。

从利率表来看, 最新贷款期限5年(含)以内及5年以上的首套、二套房贷款利率一致,执行利率同为首套5.15%、二套5.45%,较原首套及二套利率分别高出0.005%和 0.06%。

如果贷款100万元,按照30年等额本息的方式进行还款,那么整个贷款期限的利息比此前分别多出1108.85元(首套)、13497.03元(二套),平均到每月则多出3.08元(首套)和二套37.49元(二套),利息的变化不大。

南京

据悉,苏州已有多家银行已经制定好了加点的利率方案,南京目前的主流方案是:

首套房贷"LPR+80个基点",相当于4.85%+0.8%=5.65%,

二套房贷"LPR+105个基点",相当于4.85%+1.05%=5.90%!

而目前南京市场主流的首套利率15%,也就是房贷利率是5.635%,二套房利率上浮20%,即房贷利率是5.88%。

杭州

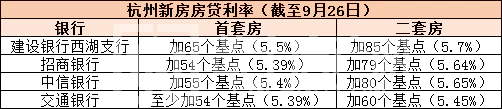

据杭州媒体报道,杭州目前已有多家银行公布了房贷利率的加点方案。

杭州建行新房首套房在最新的LPR报价上加65个基点,二套加85个基点,商贷和组合贷一致。

杭州招商银行的加点方案也已经确定,其中首套房加54个基点,二套房加79个基点,即首套房房贷利率为5.39%,二套房为5.64%。

中信银行首套房贷利率与二套房贷利率分别加55个基点和80个基点,即为5.4%和5.65%。

北京

2019年10月8日,北京将迎来个人住房贷款利率新旧政策的变换时点。

首套商业性个人住房贷款利率不低于相应期限LPR+55个基点,二套商业性个人住房贷款利率不低于相应期限LPR+105个基点。

执行新政后,首套房贷款利率较之前提升了0.01个百分点,二套房贷款利率提升了0.02个百分点。

据时代周报报道,苏州已有多家银行房贷执行LPR利率。

而目前苏州各家银行首套房贷利率普遍上浮25%起。也就是说苏州的房贷利率高于10月8日国家要求的最低标准(首套利率不得低于4.85%,二套利率不得低于5.45%)。

所以根据已经执行新政的几家银行来看:挂钩LPR后利率变化不大!

老版首套房房贷利率的算法:

基准利率4.9%*(1+25%)=6.125%

新版首套房房贷利率算法:

LPR(贷款基础利率)+BP(基点)

按照招商银行、邮政银行首套房为例,

老版的算法是——

4.9%*(1+25%)=6.125%;

新版的算法是——

4.85%+128个基点(BP)=6.13%

算下来,房贷利率有略微上涨,但是整体变化不大!

节后的第一天就迎来这么重大的变动,对于普通购房者来说,似乎有些不知所措。那么,利率和LPR挂钩之后,对于买房人影响大吗?

这要视情况而定!

1、对于已经买完房,正在还着贷款的买房人来说,是没有任何影响的,新规只针对于10月8日以后的新贷款。

2、对于10月8号以后买房人来说,由挂钩的LPR利率每月都会更新,房贷利率将会经常变化!

但是从现有试水加点新规来看,实际执行利率也和之前变化很小,短期的波动不可避免,但应该都在用户的心理接受范围之内。

3、区别在未来,如果是降息周期,那新规则合适,随着LPR利率下浮,享受到更低的利率。如果是加息周期,那就正好相反。

“换锚”后房贷利率是升是降?

位于北京CBD的某股份制银行网点相关负责人谈到:“已经按揭贷款的人,至少在今年12月31日之前,利率按照原先合同约定执行,折扣或者上浮都不变。明年1月1日,如果银行政策有变化,也肯定会打电话通知到客户。”他还说:“我自己也有房贷,比较了一下,按LPR加点后的利率和原先的利率相比,基本没有变化。”

根据融360大数据研究院的监测数据,8月全国首套房贷平均利率为5.47%,二套房贷平均利率为5.78%,均已连续三个月上行。

兴业研究宏观分析师郭于玮告诉中国证券报记者,虽然新的房贷利率通过LPR为定价基准加点形成,不过根据最新测算,目前跟原先用贷款基准利率加点形成的利率相差不多,短期来看不会有太大变化。

“但是更长时间来看,LPR利率存在调整的可能性,而贷款基准利率更加僵化,因此以LPR为基准形成的房贷利率,未来浮动的可能性更大。”郭于玮进一步解释,现在居民贷款是一般是每年做一次重新定价,未来如果LPR调整更加频繁,那么半年重新定价或者按季重新定价的比例有可能提升。

东兴证券分析师罗四维预计,未来个人房贷利率上行趋势将延续,主因是房贷额度上半年投放较多,下半年额度不足。分地区来看,不同城市房贷利率将由房贷供求和“一城一策”调控所决定。

融360大数据研究院分析师李万赋指出,一方面,LPR新机制的出台是为了降低实体经济融资成本,未来下行的概率较大,重点还是支持实体经济、引导资金向小微企业等倾斜;另一方面,对于房贷来说,大方向仍然是避免干扰房地产政策的执行,即使LPR下行,银行也会通过改变加点基数保证短期内房贷利率的基本稳定。

来源:深圳楼市情报、中国证券报

证券时报网、时代周报、人民网等